1月実施のリバランスについて

今回の楽ラップ通信では、1月20日に行った四半期に1度の短期的な見通しに伴う資産配分の調整について、足元の投資環境および資産配分の見直しの内容についてご説明させていただきます。

資産配分の見直しの内容について

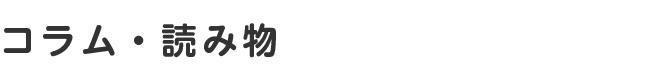

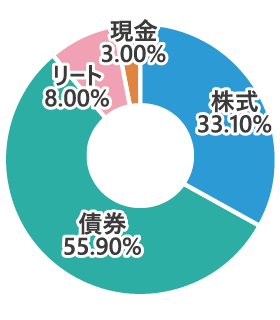

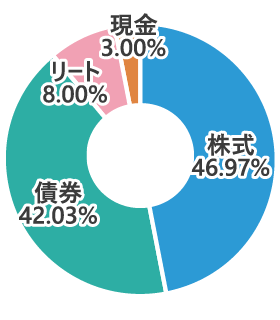

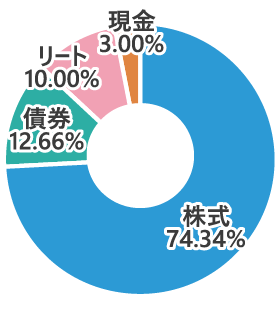

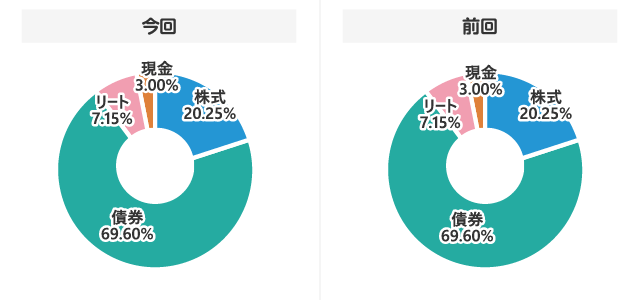

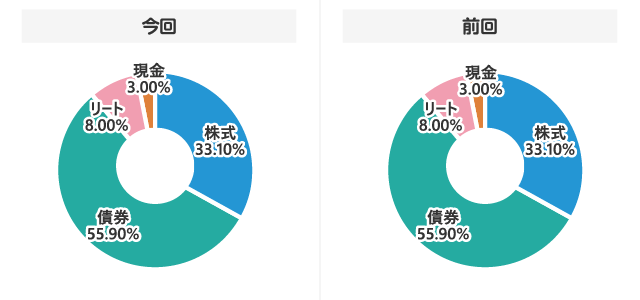

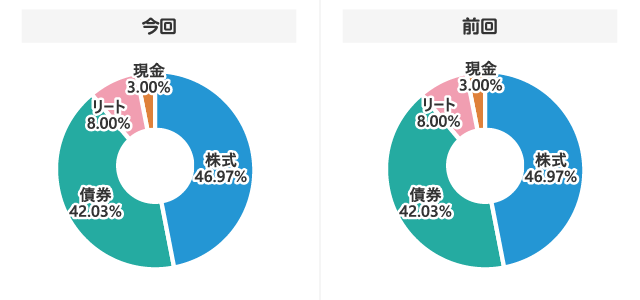

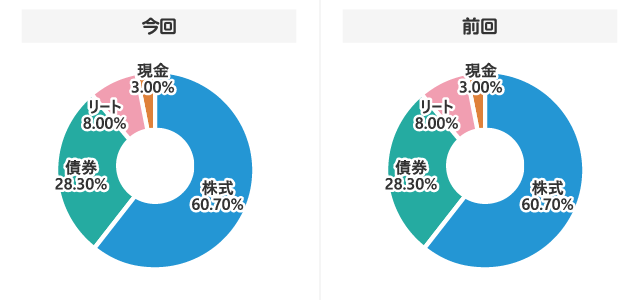

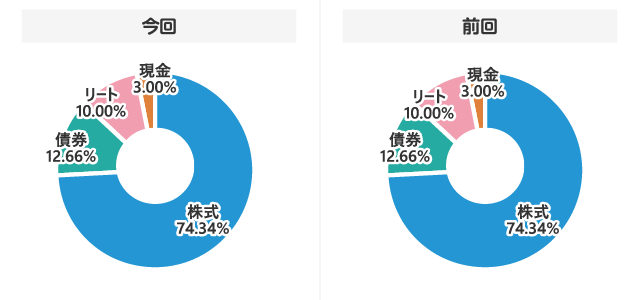

今回の資産配分の見直しでは、先進国株式(為替ヘッジあり)、新興国株式、米国社債(投資適格)、先進国国債(為替ヘッジあり)の比率を引き上げる一方、国内株式、先進国株式、米国社債(投資適格・為替ヘッジあり)、米国社債(ハイイールド・為替ヘッジあり)の比率を引き下げる調整を行いました。

これまで金融緩和を継続してきた日本銀行による政策修正のリスクなどを鑑み、国内株式のオーバーウェイト幅を引き下げる一方、中国におけるゼロコロナ政策の緩和による経済再開などを踏まえ、先進国株式(為替ヘッジあり)、新興国株式に配分を振り向けました。

また、債券のスプレッド(発行体の信用リスクに応じた上乗せ金利)が縮小したことから、米国社債(投資適格・為替ヘッジあり)および米国社債(ハイイールド・為替ヘッジあり)のオーバーウェイト幅を引き下げ、欧米を中心とした金利の引き上げにより相対的な魅力が増した先進国国債(為替ヘッジあり)に配分を振り向けました。なお、今回の変更は、「株式」「債券」「リート」の資産の範囲内での変更となるため、各資産の合計数値は前回から変更ありません。

運用責任者からのメッセージ

米国においては、FRBによる利上げペース鈍化への期待感から市場は持ち直しの動きを見せる一方、景気後退のリスクも意識されています。また、日本国内においては、日本銀行による政策修正に対する思惑から、先行きが不透明な状況が続いております。

しかしながら、楽ラップは、長期投資の商品であり、目先の金融市場の動きが長期的な投資成果に与える影響は限定的です。今後、株式市場などの調整が起きたとしても、目の前の市場の動きに惑わされず、未来を見据え、投資を堅持し続けることが重要です。また、積立投資をしているお客様にとっては、下落した局面は、安く分散投資のポジションを作る好機です。

投資家の皆様に末永く楽ラップにお付き合いいただけるよう、今後とも運用を行なっていきたいと思います。

楽天証券ラップサービスは、国内投資信託および外国投資信託等を主な投資対象として運用を行うため、投資元本は保証されるものではなく、これを割り込むことがあります。

また、お客様には運用にかかる費用等をご負担いただきます。費用等には、直接ご負担いただく費用(投資顧問料(投資一任フィー)及び管理手数料(ラップフィー))と、間接的にご負担いただく費用(投資対象に係る費用)があります。

楽天証券ラップサービスの手数料体系には固定報酬型と成功報酬併用型があり、固定報酬型では投資顧問料(投資一任フィー)と運用管理手数料(ラップフィー)の合計が最大で運用資産の0.715%(税込・年率)、成功報酬併用型では投資顧問料(投資一任フィー)と運用管理手数料(ラップフィー)の合計が最大で運用資産の0.605%(税込・年率)+運用益の積み上げ額の5.50%(税込)となります。このほかに間接的にご負担いただく費用は、投資信託では運用管理費用として、信託報酬(最大で信託財産の0.330%(概算)(税込・年率)。但し、楽天証券ラップサービスで投資する投資信託が投資対象とする他の投資信託の信託報酬等を加えた実質的な運用管理費用は最大で信託財産の0.682%(概算)(税込・年率)です。)、信託財産留保額(最大で信託財産の0.15%(概算))、その他費用をご負担いただきます。

これらの費用の合計額および上限額については、資産配分比率、運用状況、運用実績等に応じて異なるため、具体的な金額・計算方法を記載することができません。詳しくは、契約締結前交付書面および目論見書等でご確認ください。なお、楽天証券ラップサービスにはクーリング・オフ制度は適用されません。

金融商品仲介業者を通じてお申込みいただいたお客様は、ご担当者までお問合せください。